Zbuduj własny ranking funduszy z bossafund.pl

Fundusze gotówkowe i pieniężne to najpopularniejsza w Polsce grupa funduszy. Ich aktywa wynoszą ok. 55 mld złotych i stanowią 19 procent udziału całości rynku – biorąc pod uwagę zarówno rynek detaliczny, jak i niedetaliczny.

Fundusze tego rodzaju stanowią dla wielu inwestorów alternatywę dla lokat bankowych. Należy jednak pamiętać, że fundusze mogą się mocno różnić między sobą, z uwagi na politykę inwestycyjną i dopuszczalne nietypowe instrumenty w ich portfelach oraz proponowane koszty.

Najlepiej będzie jeśli nabędziemy umiejętność budowania swoich własny rankingów przy wykorzystaniu prostych narzędzi dostępnych w ramach bossafund.pl

Ranking - stopy zwrotu 2018

Wpiszmy odpowiednie parametry na stronie Stopy Zwrotu funduszy, czyli należy zaznaczyć:

- Kategoria/fundusze pieniężne

- Region inwestowania/Polska

- Okres od 29.12.2017 do 31.10.2018

Wyniki otrzymane i posortowane według stóp zwrotu (zmiana%) pokazują, że w tej grupie funduszy w wybranym okresie najlepszy okazał się SUPERFUND Płynnościowy (+2,35%), SUPERFUND Pieniężny (+2,17%) UniWIBID Plus (+2,06%). W pierwszej piątce znalazły się jeszcze fundusze IPOPEMA Gotówkowy (+1,90%) oraz UniAktywny Pieniężny (+1,78%).

Ranking stóp zwrotu 2018 (do października)

Ranking zbudowany na podstawie stóp zwrotu z ostatniego i to dość krótkiego czasu nie powinien być jedynym kryterium oceny atrakcyjności funduszu. Rozszerzmy więc nasz okres badania do trzech ostatnich lat (od października 2015 do października 2018).

Ranking stóp zwrotu – 3 lata

W pierwszej piątce powtarzają się: SUPERFUND Płynnościowy i SUPERFUND Pieniężny. Dodatkowo na szóstej pozycji jest Ipopema Gotówkowy, który w zestawieniu za 2018 rok znalazł się na czwartym miejscu, możemy więc włączyć go do naszego porównania. Co więcej gdybyśmy rozszerzyli nasze zestawienie do 10 pierwszych pozycji to powtarzających się funduszy byłoby kilka więcej. Skoncentrujmy się jednak na tych trzech, czyli dwóch funduszach Superfund oraz funduszu Ipopemy. Zwróćmy uwagę, że różnice w wynikach trzyletnich sięgają aż 1,82 pkt. procentowego, co jak na ten rodzaj funduszy stanowi sporą dysproporcję – to niemal tyle ile wynik za 2018 rok.

Musimy pamiętać, że kategoria „fundusze pieniężne" nie jest jednak jednorodna.* W tej grupie znajdują się zarówno fundusze takie, które inwestują wyłącznie w papiery skarbowe (bony, skrypty), ale również takie, które dopuszczają jakiś udział innych instrumentów – obligacji korporacyjnych, papierów dłużnych różnego rodzaju. To zaś przekłada się na zachowanie jednostki.

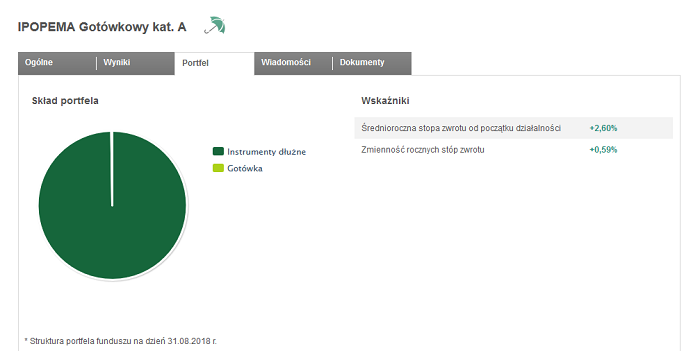

Wystarczy szybko porównać skład portfeli funduszu SUPERFUND Płynnościowy oraz IPOPEMA Pieniężny.

Portfele funduszy

Fundusz SUPERFUND dopuszcza o wiele szersze spektrum instrumentów, to sprawia, że może uzyskiwać nieco lepsze wyniki. Równocześnie oznacza to, że zmienność tego funduszu będzie wyższa. Faktycznie w tym samym okresie (od 2013 roku) roczna zmienność funduszu SUPERFUND wynosiła 0,90, zaś IPOPEMY 0,59%.

Choć oba fundusze na siedmiostopniowej skali ryzyka znajdują się na poziomie 2 należy pamiętać o tych drobnych różnicach między nimi przy podejmowaniu już konkretnych decyzji.

Przy wykorzystaniu kolejnego narzędzia, czyli wyszukiwarki możemy porównać ze sobą te trzy fundusze.

Widzimy, że wszystkie trzy fundusze są SFIO czyli funduszami specjalistycznymi otwartymi, co oznacza, że być może wymagane wpłaty do nich będą znacznie wyższe, niż jest to w zwykłych funduszach otwartych. Na dole zestawienia znajduje się porównanie opłat.

To zestawienie potwierdza naszą wcześniejszą obawę. Ipopema Gotówkowy, oraz Superfund Płynnościowy są przeznaczone dla klientów zamożniejszych – pierwsza wpłata jest wysoka. W Superfund Pieniężnym jest to zaledwie 100 PLN.

Jeśli zależy nam na szerszej gamie funduszy powinniśmy wrócić do pierwszego kroku i sprawdzić, które fundusze w zestawieniu rocznym i trzyletnim się powtarzają w czołówce i rozszerzyć nas zakres poza pierwszą piątkę. Funduszem, który możemy wziąć pod uwagę będzie NOBLE Fund Pieniężny.

Otwarty fundusz, z minimalną wpłatą na poziomie 100 złotych, czyli podobnie jak SuperFund Pieniężny.

W przypadku funduszy gotówkowych i pieniężnych proporcja między opłatami a uzyskiwanymi stopami zwrotu ma bardzo duże znaczenie. Dlatego generalnie lepiej wybierać te, w których opłaty bieżące są niższe – to one obniżają stopy zwrotu.

W tym jednak wypadku mamy do czynienia z ciekawą sytuację. Mimo, że opłaty bieżące w funduszu Superfund są wyższe, to uzyskiwał on lepsze wyniki w 2018 roku oraz w perspektywie trzyletniej. Odpowiednio 2,17% i 8,33%, zaś fundusz NobleFund 1,59% i 6,48%. Wygląda więc na to, że mimo wyższych opłat zarządzający Superfund są skuteczniejsi.

Zobaczymy więc jak wygląda dalsze porównanie obu funduszy.

Superfund jest funduszem młodszym o mniejszych aktywach. To czasami tłumaczy lepsze wyniki funduszy (zwłaszcza w kategorii funduszy akcyjnych). Mniejsze fundusze są bardziej elastyczne, szybciej mogą reagować na zmiany koniunktury. W przypadku funduszy pieniężnych nie jest to jednak tak oczywiste. Gdy spojrzymy na ocenę ratingu (gwiazdki) zobaczymy, że wyższą ocenę na SuperFund. W tej kategorii funduszy bezpieczeństwo jest dla inwestorów priorytetem, mamy więc kolejny argument na rzecz funduszu Superfund. Nie dość, że ma lepsze wyniki to jeszcze cechuje się wyższym ratingiem, a to pośrednio oznacza niższe ryzyko.

Szczegółowa ocena wyników ryzyka zdaje się to potwierdzać.

Zmienność Superfund jest dwukrotnie niższa niż Noble Fund. Historyczne obsunięcie (czyli największa strata) również jest istotnie niższe – musimy przy tym pamiętać, że fundusze różnią się historią (Noble ma dłuższą).

Podsumowanie

Fundusze pieniężne przeznaczone są dla inwestorów poszukujących bezpieczeństwa. Uzyskiwane przez nie stopy zwrotu nie różnią się tak bardzo od siebie, jak choćby funduszy akcyjnych, jednak jak widzimy z naszego prostego zestawienia, w dłuższych terminach owe niewielkie różnice mogą przekładać się na spore różnice w zyskach.

Przy ocenie wyników warto zrobić nieco szersze porównanie niż tylko stopy zwrotu, żeby zobaczyć, czy fundusze różnią się opłatami i czy przypadkiem ich wysokość, nie jest argumentem obciążającym. Ogólna zasada mówi, że z dwóch zbliżonych funduszy lepiej wybrać ten o niższych opłatach, choć jak zobaczyliśmy w porównaniu, czasami ten, który pobiera wyższe opłaty i tak radzi sobie na rynku lepiej.

*W chwili obecnej trwają prace nad ujednoliceniem kategorii. Chodzi o to, by fundusze pieniężne nie miały w swoich portfelach papierów o terminie wykupu nie dłuższym niż 12 miesięcy (w polskich funduszach średni czas trwania to 4 lata). Według nowych przepisów fundusze takie nie będą mogły nazywać się funduszami pieniężnymi. Czas na dostosowanie strategii funduszy gotówkowych do nowych regulacji i uzyskanie odpowiedniego zezwolenia KNF TFI mają do 21 stycznia 2019 roku.

Informacja o ryzyku:

Inwestowanie w tytuły uczestnictwa wiąże się z ryzykiem inwestycyjnym, nie daje gwarancji zysku i może wiązać się z poniesieniem strat wskutek spadku wycen tytułów uczestnictwa. Inwestycje w tytuły uczestnictwa funduszu nie są zobowiązaniem oraz nie są gwarantowane, a jednostki uczestnictwa funduszy nie są depozytem bankowym i istnieje możliwość utraty zainwestowanego kapitału. Wyniki inwestycyjne funduszy osiągane w przeszłości nie są gwarancją osiągnięcia takich samych lub podobnych wyników w przyszłości. Wartość inwestycji (wycena tytułów uczestnictwa) może rosnąć lub maleć, a w określonych okolicznościach zbywalność jednostek uczestnictwa funduszy może być ograniczona lub wyłączona. Środki zainwestowane w tytuły uczestnictwa nie są objęte ustawowym systemem gwarantowania. Pełna informacja dotycząca wysokości opłat bieżących pobieranych przez TFI z tytułu posiadania, zamiany lub umorzenia jednostek uczestnictwa funduszy, a także informacje o rodzaju i istocie ryzyka związanego z inwestowaniem w tytuły uczestnictwa zawarte są we właściwej karcie funduszu, prospekcie informacyjnym, kluczowych Informacjach dla inwestorów lub publicznym dokumencie informacyjnym, które DM BOŚ S.A. udostępnia na stronie internetowej www.bossafund.pl

Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Prezentowane powyżej wiadomości i analizy (dalej: Komentarze) zostały przygotowane przez DM BOŚ S.A. lub towarzystwa funduszy inwestycyjnych z którymi DM BOŚ S.A. zawarł umowę o dystrybucję jednostek uczestnictwa.

Komentarze mają charakter reklamowy i promocyjny oraz nie stanowią oferty w rozumieniu ustawy z dnia 23 kwietnia 1964 r. Kodeks cywilny.

Niniejsze Komentarze opublikowane zostały wyłącznie w celach informacyjnych i nie stanowią porady inwestycyjnej, doradztwa inwestycyjnego w rozumieniu art. 76 Ustawy o obrocie instrumentami finansowymi ani rekomendacji do dokonania lub powstrzymania się od dokonania jakiejkolwiek inwestycji w tytuły uczestnictwa. Komentarze są publikacją handlową w rozumieniu przepisów „Rozporządzenia delegowanego Komisji (UE) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniającego dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy”.

Komentarze, w tym wszelkie opinie, prognozy, kalkulacje i szacunki w nich zawarte są wyłącznie wyrazem wiedzy i poglądów autora według stanu na dzień sporządzenia i nie stanowią podstawy do zawarcia jakiejkolwiek umowy lub powstania jakiegokolwiek zobowiązania po stronie DM BOŚ S.A. lub danego towarzystwa funduszy inwestycyjnych. Przedstawione w Komentarzach informacje finansowe są wynikiem inwestycyjnym osiągniętym w konkretnym okresie historycznym i nie stanowią gwarancji osiągnięcia takich samych lub podobnych wyników w przyszłości. Informacje zawarte w Komentarzach mogą stanowić stwierdzenia dotyczące przyszłości. Stwierdzenia takie mogą być identyfikowane poprzez użycie określeń dotyczących przyszłości, takich jak np. „może”, „będzie”, „spodziewa się”, „jest oczekiwany”, „powinno”, „przewiduje się”, „uważać”, „sądzić”, „zakłada się”, a także ich zaprzeczeń, ich odmian lub zbliżonych terminów. Stwierdzenia dotyczące przyszłości wiążą się z szeregiem znanych i nieznanych ryzyk, niepewności oraz innych czynników, które mogą wpłynąć na wyniki, poziom działalności, osiągane cele funduszu i spowodować, że będą one istotnie różne od zakładanych przyszłych wyników.

Z zastrzeżeniem obowiązujących przepisów prawa, DM BOŚ S.A. lub dane towarzystwo funduszy inwestycyjnych nie jest zobowiązany do aktualizowania ani weryfikowania jakichkolwiek stwierdzeń dotyczących przyszłości, które mogą być zawarte w danym Komentarzu w przypadku wystąpienia jakichkolwiek przyszłych zdarzeń, powzięcia nowych informacji czy wystąpienia jakichkolwiek innych okoliczności.

DM BOŚ S.A. lub dane towarzystwo funduszy inwestycyjnych, którego materiał został opublikowany w serwisie bossafund.pl nie ponoszą odpowiedzialności za działania lub zaniechania klienta lub innego inwestora podjęte na podstawie Komentarzy ani za szkody poniesione w wyniku tych decyzji inwestycyjnych, skutki finansowe i niefinansowe powstałe w wyniku wykorzystania Komentarzy lub zawartych w nich informacji.