Komentarz miesięczny QUERCUS – Październik 2020

QUERCUS Obligacji Skarbowych

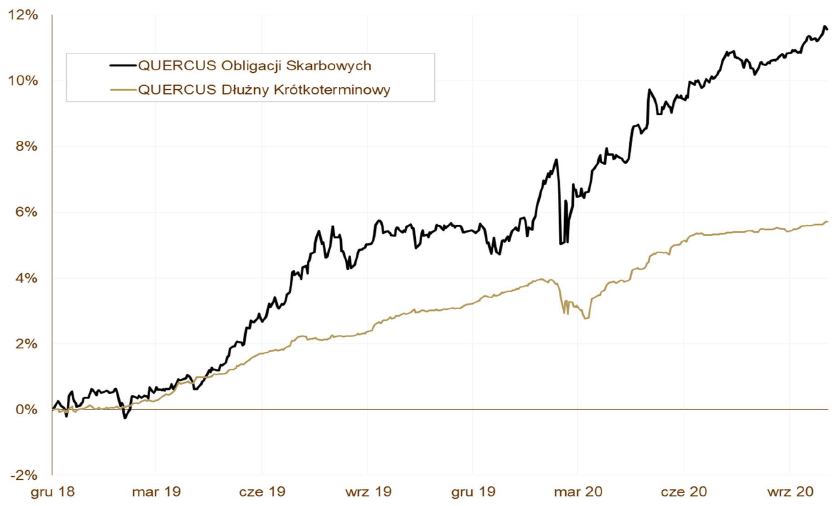

Październik ponownie przyniósł znaczne zyski inwestorom na polskim rynku obligacji skarbowych. Po bardzo dobrym wrześniu, jednostki funduszy dłużnych rosły także w ostatnich czterech tygodniach. Subfundusz QUERCUS Obligacji Skarbowych zyskał 0,57%, znacznie poprawiając (i tak bardzo dobry) wynik w bieżącym roku. Od początku roku subfundusz QUERCUS Obligacji Skarbowych osiągnął stopę zwrotu na poziomie 5,87%, a 12-miesięczna stopa zwrotu wynosi 5,83%.

Na tak wysoką stopę zwrotu w minionym miesiącu złożyły się głównie inwestycje w polskie obligacje skarbowe, zarówno te długoterminowe, jaki i te o średnim terminie do wykupu. Pozytywną kontrybucję do wyniku przyniosły również lokaty w obligacje z naszego regionu. Gorzej, tym razem, zachowywały się amerykańskie benchmarki i ich kontrybucja do wyniku była ujemna. W październiku rozpoczęliśmy budowanie ekspozycji na obligacje indeksowane inflacją. Ryzyko stopy procentowej portfela zmienialiśmy w ubiegłym miesiącu kilkukrotnie, co pozwoliło nam na uzyskanie bardzo dobrego wyniku. Na koniec miesiąca ryzyko, mierzone wskaźnikiem duration, wyniosło ok. 4,5 roku.

QUERCUS Dłużny Krótkoterminowy

Subfundusz QUERCUS Dłużny Krótkoterminowy zakończył październik z wyceną o 0,24% wyższą niż na koniec września. Od początku roku QUERCUS Dłużny Krótkoterminowy zyskał 2,37%, nadal plasując się w czołówce funduszy dłużnych uniwersalnych, zgodnie z klasyfikacją portalu Analizy Online. Za ostatnie 12 miesięcy stopa zwrotu wynosi 2,73% i znacznie przekracza oprocentowanie lokat bankowych. W październiku wzrosły wyceny skarbowych obligacji zmiennokuponowych. Pozytywną kontrybucję przyniosły też inwestycje w obligacje emitowane przez przedsiębiorstwa.

QUERCUS Dłużny Krótkoterminowy postrzegany jest jako alternatywa dla depozytów, dlatego dalej dynamicznie rosną aktywa subfunduszu. Nowe środki wykorzystaliśmy do zwiększenia zaangażowania w obligacje emitentów z branży paliwowej, energetycznej i deweloperskiej. W dalszym ciągu preferujemy duże podmioty, które są liderami w swoich branżach. W części skarbowej do obligacji zmiennokuponowych dołączyły w ostatnim miesiącu obligacje indeksowane inflacją.

WYKRES 1. QUERCUS Obligacji Skarbowych i QUERCUS Dłużny Krótkoterminowy

Wydarzenia rynkowe

Rozwój pandemii oraz zaostrzanie restrykcji przez kolejne kraje, które coraz częściej przybierały formę „lockdownów”, pozostawały w październiku głównym wyznacznikiem nastrojów globalnych. Sytuacja w Europie, którą dotknęła II fala zachorowań, z dnia na dzień była coraz gorsza. Liczby nowych chorych znacznie przekroczyły te notowane na wiosnę. Utrzymująca się silna awersja do ryzyka spowodowała osłabienie złotego, wyprzedaże instrumentów udziałowych oraz surowców. W takim środowisku zazwyczaj najlepiej radzą sobie obligacje skarbowe, które są postrzegane jako bezpieczna przystań. Rentowności 10-letnich niemieckich Bundów spadły z -0,52% do -0,63%, notując najniższe poziomy od marca. Wydarzenia w USA zostały zdominowane przez wybory prezydenckie z początku listopada. Październikowe sondaże wskazywały na duże szanse tzw. Niebieskiej Fali, czyli wygranej kandydata Demokratów Joe Bidena oraz przejęcia przez jego partię kontroli w Senacie (w Izbie Reprezentantów Demokraci posiadali dotychczas większość). Skupienie władzy w jednych rękach uprościłoby ścieżkę legislacyjną i pozwoliło na przeprowadzenie reform, włącznie ze znacznym pakietem stymulacyjnym dla amerykańskiej gospodarki. Ten scenariusz faworyzowałby amerykańskie akcje, ale byłby negatywny dla długu w związku ze zwiększonymi emisjami obligacji długoterminowych. W skali całego miesiąca 10-letnie Treasuries sporo straciły. Ich rentowność wzrosła z 0,69% do 0,88%. Dawno nie było takiej sytuacji, że niemieckie obligacje zyskiwały, a amerykańskie traciły. Zazwyczaj te główne światowe rynki podążają w jednym kierunku. W momencie pisania niniejszego komentarza ostateczne wyniki wyborów nie są jeszcze znane, ale wszystko wskazuje na zmianę w fotelu prezydenckim i zachowanie status quo w Senacie (Republikanie) i Izbie Reprezentantów (Demokraci). Polskie wydarzenia na rynku dłużnym można zdefiniować jednym zdaniem - bardzo niska podaż obligacji ze strony Ministerstwa Finansów sprzyja inwestorom. Ostatnia aukcja regularna miała miejsce w lipcu, a do końca roku nie spodziewamy się emisji. Aukcje odkupu obligacji organizowane przez NBP nie cieszą się powodzeniem, bo niewielu jest chętnych do sprzedaży obligacji. Sektor bankowy jest nadpłynny, fundusze inwestycyjne mają nabycia, a inwestorzy zagraniczni już wcześniej zredukowali swoje pozycje. W tej sytuacji nie może dziwić bardzo silne zachowanie polskich obligacji skarbowych. Rentowność 10-letnich obligacji spadła z 1,30% do 1,17%, 5-letnich z 0,57% do 0,37%, a dwulatek z 0,06% do -0,02%. Wszystkie obligacje skarbowe z terminem wykupu poniżej 3 lat charakteryzują się obecnie ujemną rentownością. To sytuacja dotychczas niespotykana i ma związek z podatkiem bankowym. Banki wolą kupić obligacje i na nich (niewiele) stracić, niż płacić wysoki podatek od trzymanych na swoich rachunkach środków pieniężnych.

WYKRES 2. Zmiany rentowności 10-letnich obligacji skarbowych

Polska gospodarka

Dane makroekonomiczne zaprezentowane w październiku, a dotyczące września, pokazały dalsze odbicie aktywności po okresie zamrożenia gospodarki. Produkcja przemysłowa wzrosła o 5,9%, a sprzedaż detaliczna o 2,7% w skali roku. Mocny jest nadal rynek pracy. Zatrudnienie spadło tylko o 1,2%, podczas gdy wynagrodzenia wzrosły aż o 5,6% w skali roku. Stopa bezrobocia utrzymała się na poziomie 6,1%. Wszystkie w/w dane zaskoczyły pozytywnie i były wyższe od oczekiwań ekonomistów. Saldo budżetu centralnego wykazało 13,8 mld deficytu po wrześniu, co przy skali zapaści z drugiego kwartału, wygląda całkiem przyzwoicie. Duża w tym zasługa BGK i PFR, które częściowo finansują programy antykryzysowe. Indeks cen konsumenckich wzrósł o 3% w stosunku do października 2019 roku, zgodnie z odczytem wstępnym. Ostatnie posiedzenie RPP nie przyniosło przełomu. Stopy procentowe pozostały bez zmian, a komunikat był bardzo łagodny.

Perspektywy

Zgodnie z naszymi przewidywaniami, rok 2020 cechuje się podwyższoną zmiennością. Bardzo dobre miesiące przeplatają się z tymi słabszymi. Mimo że potencjał do znacznego umocnienia obligacji jest już ograniczony, to wykorzystując zmienność rynkową i nadarzające się okazje, można jeszcze liczyć na dobre wyniki. Bardzo dobre informacje z Ministerstwa Finansów (sfinansowane tegoroczne potrzeby pożyczkowe oraz znaczna nadwyżka na rachunku bieżącym) sprzyjają ograniczonej podaży na rynku pierwotnym. Sektor bankowy jest nadpłynny, a fundusze dłużne dysponują nowymi środkami, co poprawia perspektywy inwestycji w „skarbówki”. Wśród czynników ryzyka warto wymienić postępującą drugą falę COVID-19 i możliwość podważania wyników wyborów prezydenckich w USA przez pokonanego kandydata.

WYKRES 3. Saldo budżetu centralnego w poszczególnych latach

Informacja o ryzyku:

Inwestowanie w tytuły uczestnictwa wiąże się z ryzykiem inwestycyjnym, nie daje gwarancji zysku i może wiązać się z poniesieniem strat wskutek spadku wycen tytułów uczestnictwa. Inwestycje w tytuły uczestnictwa funduszu nie są zobowiązaniem oraz nie są gwarantowane, a jednostki uczestnictwa funduszy nie są depozytem bankowym i istnieje możliwość utraty zainwestowanego kapitału. Wyniki inwestycyjne funduszy osiągane w przeszłości nie są gwarancją osiągnięcia takich samych lub podobnych wyników w przyszłości. Wartość inwestycji (wycena tytułów uczestnictwa) może rosnąć lub maleć, a w określonych okolicznościach zbywalność jednostek uczestnictwa funduszy może być ograniczona lub wyłączona. Środki zainwestowane w tytuły uczestnictwa nie są objęte ustawowym systemem gwarantowania. Pełna informacja dotycząca wysokości opłat bieżących pobieranych przez TFI z tytułu posiadania, zamiany lub umorzenia jednostek uczestnictwa funduszy, a także informacje o rodzaju i istocie ryzyka związanego z inwestowaniem w tytuły uczestnictwa zawarte są we właściwej karcie funduszu, prospekcie informacyjnym, kluczowych Informacjach dla inwestorów lub publicznym dokumencie informacyjnym, które DM BOŚ S.A. udostępnia na stronie internetowej www.bossafund.pl

Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Prezentowane powyżej wiadomości i analizy (dalej: Komentarze) zostały przygotowane przez DM BOŚ S.A. lub towarzystwa funduszy inwestycyjnych z którymi DM BOŚ S.A. zawarł umowę o dystrybucję jednostek uczestnictwa.

Komentarze mają charakter reklamowy i promocyjny oraz nie stanowią oferty w rozumieniu ustawy z dnia 23 kwietnia 1964 r. Kodeks cywilny.

Niniejsze Komentarze opublikowane zostały wyłącznie w celach informacyjnych i nie stanowią porady inwestycyjnej, doradztwa inwestycyjnego w rozumieniu art. 76 Ustawy o obrocie instrumentami finansowymi ani rekomendacji do dokonania lub powstrzymania się od dokonania jakiejkolwiek inwestycji w tytuły uczestnictwa. Komentarze są publikacją handlową w rozumieniu przepisów „Rozporządzenia delegowanego Komisji (UE) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniającego dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy”.

Komentarze, w tym wszelkie opinie, prognozy, kalkulacje i szacunki w nich zawarte są wyłącznie wyrazem wiedzy i poglądów autora według stanu na dzień sporządzenia i nie stanowią podstawy do zawarcia jakiejkolwiek umowy lub powstania jakiegokolwiek zobowiązania po stronie DM BOŚ S.A. lub danego towarzystwa funduszy inwestycyjnych. Przedstawione w Komentarzach informacje finansowe są wynikiem inwestycyjnym osiągniętym w konkretnym okresie historycznym i nie stanowią gwarancji osiągnięcia takich samych lub podobnych wyników w przyszłości. Informacje zawarte w Komentarzach mogą stanowić stwierdzenia dotyczące przyszłości. Stwierdzenia takie mogą być identyfikowane poprzez użycie określeń dotyczących przyszłości, takich jak np. „może”, „będzie”, „spodziewa się”, „jest oczekiwany”, „powinno”, „przewiduje się”, „uważać”, „sądzić”, „zakłada się”, a także ich zaprzeczeń, ich odmian lub zbliżonych terminów. Stwierdzenia dotyczące przyszłości wiążą się z szeregiem znanych i nieznanych ryzyk, niepewności oraz innych czynników, które mogą wpłynąć na wyniki, poziom działalności, osiągane cele funduszu i spowodować, że będą one istotnie różne od zakładanych przyszłych wyników.

Z zastrzeżeniem obowiązujących przepisów prawa, DM BOŚ S.A. lub dane towarzystwo funduszy inwestycyjnych nie jest zobowiązany do aktualizowania ani weryfikowania jakichkolwiek stwierdzeń dotyczących przyszłości, które mogą być zawarte w danym Komentarzu w przypadku wystąpienia jakichkolwiek przyszłych zdarzeń, powzięcia nowych informacji czy wystąpienia jakichkolwiek innych okoliczności.

DM BOŚ S.A. lub dane towarzystwo funduszy inwestycyjnych, którego materiał został opublikowany w serwisie bossafund.pl nie ponoszą odpowiedzialności za działania lub zaniechania klienta lub innego inwestora podjęte na podstawie Komentarzy ani za szkody poniesione w wyniku tych decyzji inwestycyjnych, skutki finansowe i niefinansowe powstałe w wyniku wykorzystania Komentarzy lub zawartych w nich informacji.